Долговое давление (леверидж) в корпоративном секторе США всегда оставалось на высоких уровнях. Когда корпоративные дефолты остаются вблизи исторических минимумов, корпоративный леверидж стремительно растет. Хотя это может не представлять собой краткосрочный риск, широкораспространенное увеличение долга приводит к расширенному левериджу.

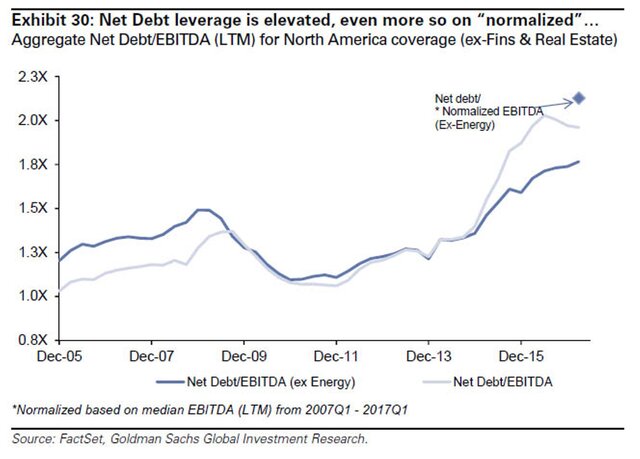

Если же говорить о текущей ситуации, сокращение доходов энергетических компаний в США за последние годы оказало давление на соотношение чистого долга к EBITDA, но если исключить этот сектор, это соотношение находится на самой высокой точке после финансового кризиса.

"Учитывая, что мы находимся в процессе экономической экспансии 8 с лишним лет, мы считаем разумным также рассматривать это через объектив "нормализованного EBITDA" (т. е. медианного значения с 2007-2017 гг.). На этой основе совокупный леверидж увеличился бы до 2.1x, что примерно на 20% выше текущих уровней и на 18% выше предыдущего пикового цикла", - пишет Боруджерди в своем отчете.

Он также отмечает, что даже когда леверидж достигает максимума, борьба за высокодоходные бумаги, представленные почти рекордно низкими спредами и доходностями, становится как никогда активной.

"Хотя многое зависит от руководства, обещаний финансистов и головоломок низкой волатильности, область, которой инвесторы должны уделять более пристальное внимание, - это сфера высокой доходности. Так же как и VIX, эти спреды отличаются по сравнению с повышенной политической неопределенностью. Кроме того, многие факторы фондового рынка все в большей степени способствуют низким спредам, в то время как рынок опционов показывает беспокойство инвесторов", - отмечается в отчете.

Фактически спреды по высокодоходным облигациям продемонстрировали сжатие на 60 б. п. в 2017 г. и находятся вблизи самого низкого уровня после Великой рецессии в условиях наименьшей доходности, составляющей 5,5%, что близко к многолетним минимумам.

Низкие ставки побудили компании увеличить долг, леверидж вырос. Тем не менее дефолты оставались на уровне около 2% за последний год, что значительно ниже среднего показателя за 30 лет в 4,7% на фоне устойчивого, пусть и не вдохновляющего экономического роста.

Поиск доходности наряду с недавним отсутствием предложения также, вероятно, играет определенную роль. Почти 1/3 ужесточения с начала года произошла только в июле, поскольку выпуск на первичном рынке в основном отсутствовал.

Фондовые инвесторы обращают внимание: хотя низкая доходность/узкие спреды указывают на то, что инвесторы не видят большого риска на своем рынке, в то же время слабая отчетность американских компаний в этом году должна заставить нервничать инвесторов.