Benjamin Graham haqqında kiçik məlumat verim.

Bu şəxs 1894-cu ildə Böyük Britaniyada yəhudi ailəsində doğulmuş Amerikalı investor, iqtisadçı və professordur. O, daha çox “dəyər investisiyasının atası” kimi tanınır.

Onun bir yaşı olarkən ailəsi ilə birlikdə Nyu Yorka köçmüşlər. Kolumbiya Universitetini bitirdikdən sonra, həmin universitetdə qalıb riyaziyyat və fəlsəfədən dərslər deməsi təklif olunsa da, Graham bu təklifləri rədd edərək Wall Street-də işləməyə başlayır.

Onun 1949-cu ildə çap etdirdiyi “The İntelligent İnvestor” kitabı gənc investorların oxunmalı olduqları 5 kitabdan biridir. Dünyanın 3-cü varlı şəxsi olan milyarder investor Uorren Baffet “The İntelligent İnvestor” kitabını “investisiya sahəsində yazılmış ən yaxşı kitab” adlandırır. Qeyd edək ki, Uorren Baffet Kolumbiya Universitetində magistraturada oxuyan zaman Benjamin Graham onun müəllimi olmuşdur.

Graham “The İntelligent İnvestor” kitabında səhm bazarında investorların uğurlarını maksimallaşdırması üçün 5 strategiya təklif edir.

Grahamın inkişaf etdirdiyi investisiya strategiyalarından hazırda bir çox investorlar istifadə edir.

Birinci Strategiya

Bu strategiya ən az səy tələb edən strategiyadır və “müdafiə” (defensive) səhmlərdən ibarət portfel yaradır. Bu, Graham-ın birgə fondların (mutual fund) indekslərlə müqayisədə bazar ortalamasında daha yaxşı nəticə göstərmədiyi iddiasına dayanır. Bu məntiqlə, S&P 500 (Standard & Poor’s 500) və ya Dou Cons Sənaye İndeksi (Dow Jones Industrial Average) kimi populyar indekslərə investisiya etmək daha yaxşıdır.

Grahama görə, bu strategiyada hansı indeks fondunun seçməyiniz çox da fərq etmir və bu səbəbdən dolayı daha az səy tələb edir.

İkinci Strategiya

Bu, “müdafiə” portfeli yaratmağın ikinci yoludur, lakin bu birinci strategiyadan fərqli olaraq investordan bir balaca səy tələb edir. Bu strategiyada hər hansı səhmin “müdafiə” səhmi olması üçün müəyyən kriteriyalar tələb olunur.

Kriteriyalar aşağıdakılardır:

- Şirkət minimum 500 milyon dollar satış etməlidir.

- Şirkətin cari aktivləri onun cari ohdeliklerden ən azı iki dəfə çox olmalıdır.

- Şirkətə məxsus uzun müddətli borc şirkətin xalis cari aktivlərini ötməməlidir.

- Şirkətin ən azı 20 il dividend ödəməklə bağlı tarixçəsi olmalıdır.

- Səhmin cari qiyməti şirkətin ortalama gəlirlərindən 15 dəfədən artıq olmamalıdır.

- Səhmin cari qiyməti şirkətin balans dəyərindən (book value) 1.5 dəfədən artıq olmamalıdır.

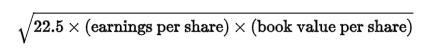

Yuxarıdakı kriteriyalara əlavə olaraq, Graham müdafiə səviyyəli səhmin ideal qiymətini hesablamaq üçün formul təklif etmişdir. Formul belədir:

Formulun nəticəsi “Graham rəqəmi” adlanır.

Yuxarıdakı formulda, EPS (earnings per share) şirkətin hər səhminə düşən gəliri və BVPS (book value per share) isə, hər səhmə düşən balans dəyərini bildirir. Hər iki rəqəmi şirkətin maliyyə hesabatlarından əldə etmək mümkündür.

Bu strategiya üçün 10-30 səhm portfelinin olması tələb olunur.

Üçüncü Strategiya

Əvvəlki iki strategiyadan fərqli olaraq, bu daha çox riskli səhmlər üçündür. Həmçinin, bu strategiyada istədiyin gəliri əldə etməyin üçün əlavə səy və izlənmə tələb edir.

Bu kriteriyaları ödəmək üçün şirkət aşağıdakı tələbləri ödəməlidir:

- Cari aktivləri cari öhdəliklərdən ən azı 1.5 dəfə çox olmalıdır.

- Borcun həcmi cari xalis aktivlərin dəyərinin 110%-dən çox olmamalıdır.

- Şirkət gəlir stabilliyini göstərməlidir.

- Şirkətin həmçinin dividend ödənişləri ilə bağlı tarixçəsi olmalıdır.

- Səhmin qiyməti xalis maddi aktivlərin dəyərinin 120%-dən az olmalıdır.

Bu strategiyanı tətbiq etmək üçün investorların ən azı 20 səhmdən ibarət diversifikasiya olunmuş portfelə sahib olmalı lazımdır. Bu tipli portfellər həm də daha çox diqqətli seçim, təsdiqlənmə, müntəzəm izlənmə və balanslaşdırma tələb edir.

Dördüncü Strategiya

Bu strategiyada yüksək riskli səhmlər olduğuna görə, maksimum səviyyədə səy tələb edir. Yüksək riskli səhmlər daha çox daha kiçik və inkişafda olan şirkətlər üçün xasdır. Bu şirkətlərin potensialları olsa da, gəlirliliyi göstərəcək tarixçəsi yoxdur.

Graham məsləhət görür ki, səhmin qiyməti şirkətin xalis cari aktivlərindən az olmamalıdır. Səhmlər yüksək riskə malik olduqlarından, ən azı 30 səhmdən ibarət diverfikasiya edilmiş portfel tövsiyyə olunur.

Beşinci Strategiya

Grahamın beşinci strategiyası öncəki dörd strategiyadan fərqli olaraq, daha az müəyyəndir. Bu strategiya yüksək səviyyədə səy tələb etdiyindən və çox riskli olduğundan çox investorlar üçün tövsiyyə olunmur. Çünki, bu strategiya maliyyə hesabatları və ya bazar trendləri kimi ölçülə bilən faktorlara əsaslanmır.

Əvəzində, bu strategiyada investorlar daha çox böyük şirkətlərin kiçik şirkətləri alması, holdinq şirkətlərinin bölünməsi və arbitraj əməliyyatları kimi xüsusi situasiyalara diqqət etmələri tələb olunur. Bu strategiya əsasən, şirkətin maliyyə vəziyyətindən daha çox cari situasiyasına baxaraq şirkətin səhm dəyərinin qalxmasını və ya enişini proqnozlaşdırır.

Qeyd edək ki, bu strategiya digər strategiyalarla birlikdə istifadə edilməlidir. Çünki, beşinci strategiyaya xas olan xüsusi situasiyalar gələcək nəticələri proqnozlaşdırmaq üçün çox spekulyativdir.

Orxan Abdullayev