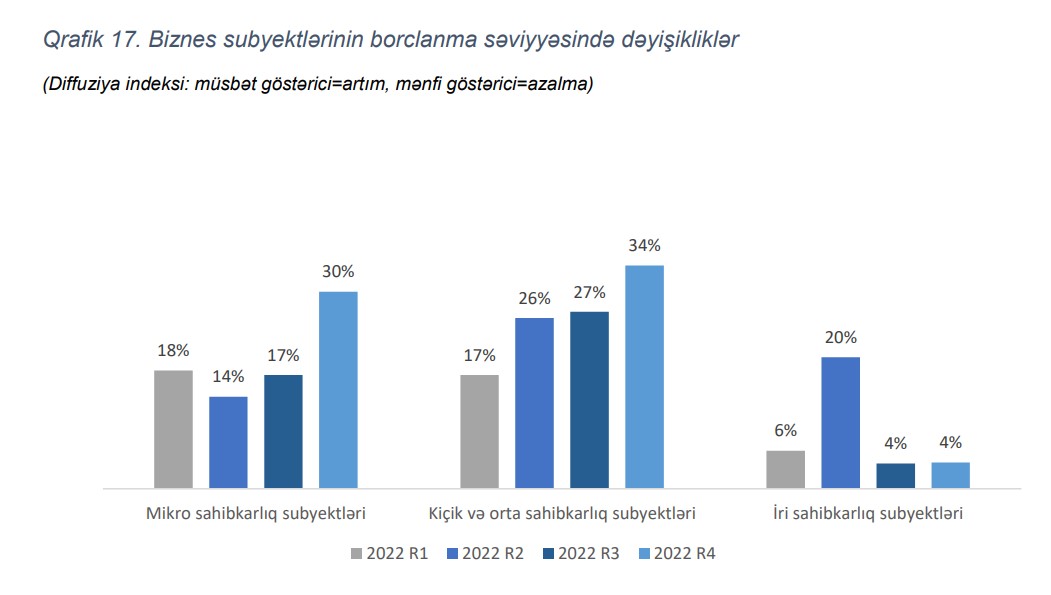

2022-ci ilin son rübündə mikro, kiçik və orta sahibkarların (MKOS) borclanma səviyyəsi keçmiş rüblərlə müqayisədə daha yüksək olmuşdur.

Azərbaycan bankları biznes kreditlərinə tələbin artacağını - PROQNOZLAŞDIRIR

FED.az xəbər verir ki, bu, Mərkəzi Bank tərəfindən 2022-ci ilin IV rübü üzrə bank sektorunun kreditləşmə fəaliyyətinə dair sorğunun nəticələrində qeyd edilib.

Bildirilib ki, borclanma səviyyəsində 2022-ci ilin III rübü ilə müqayisədə ən çox artım mikro sahibkarlıq subyektləri üzrə olmuşdur. İri sahibkarlıq subyektlərinin borclanma səviyyəsi isə stabil olaraq qalmışdır.

Sorğunun nəticələrində biznes kreditləşməsi üzrə kredit siyasətinə də yer verilib. Qeyd edilib ki, 2022-ci ilin IV rübündə banklar tərəfindən verilən biznes kreditləri üzrə standartlarda yumşalmalar baş vermişdir. Yumşalma əsasən qısamüddətli və milli valyutada olan biznes kreditləri üzrə olsa da, uzunmüddətli kreditlərin verilmə şərtlərində də yumşalmalar müşahidə edilmişdir. Sorğu nəticələrinə əsasən, banklar xarici valyutada olan kredit siyasətini sərtləşdirsə də, IV rübdə sərtləşmənin əvvəlki rüblə müqayisədə daha aşağı olması müşahidə edilir. Bütövlükdə, bankların 2023-cü ilin I rübü üzrə gözləntilərinə əsasən sektorda biznes kreditlərinin verilməsi üzrə standartlarda yumşalmaların davam edəcəyi gözlənilir.

2022-ci ilin IV rübündə bankların iqtisadiyyatın spesifik sahələri üzrə pozitiv gözləntiləri və kreditlərə tələbin artması biznes kreditləri, xüsusilə də kiçik və orta sahibkarlıq (KOS) kreditləri üzrə kredit standartlarına yumşaldıcı təsir göstərmişdir. Sorğuya əsasən inflyasiya və uçot dərəcəsi sərtləşmələrə səbəb olan əsas makroiqtisadi göstəricilər olmuşdur. Banklar ötən rüblərdən fərqli olaraq ümumi iqtisadi gözləntilərin 2022-ci ilin IV rübü ərzində kredit standartlarına yumşaldıcı təsir göstərdiyini bildirmişdir. 2022-ci ilin III rübü ilə müqayisədə bankların kapital və likvidlik mövqeyinin biznes kreditləri üzrə standartlara təsiri aşağı olmuşdur.

Biznes subyektləri üzrə kreditlərin verilmə şərtlərində yumşalmalar 2022-ci ilin son rübündə də davam etmişdir. Kreditlərin verilmə şərtlərində sərtləşmələr əsasən məhdudlaşdırıcı meyarlar üzrə olmuşdur.

Sorğuya əsasən banklar 2022-ci ilin IV rübündə milli valyutada qısa və uzunmüddətli biznes kreditlərinə tələbin artdığını bildirmişdir. Bankların 2023-cü ilin I rübü üçün biznes kreditləri üzrə gözləntiləri tələbdə artım olacağı yönündədir.

Biznes və KOS subyektlərinə verilən kreditlərə tələbin artmasına əsas təsir edən faktorlar faiz dərəcələri, rəqəmsallaşma və dövriyyə kapitalı ehtiyacı olmuşdur. Keçmiş rüblərlə müqayisədə 2022-ci ilin IV rübündə bankların kredit şərtlərində dəyişikliklər etməsi də biznes kreditləşməsinə təsir edən əsas amillərdən biri olmuşdur.

Qeyd edək ki, sorğunun məqsədi bank sektorunun kreditləşmə fəaliyyətinin monitorinqi və təhlili, maliyyə sabitliyinə təhdidlərin erkən rejimdə aşkarlanması, qiymətləndirilməsi və müvafiq prudensial siyasətin müəyyən edilməsi, habelə maliyyə sektoru iştirakçılarının müvafiq trendlər barədə məlumatlandırılmasıdır. Sorğunun respondentləri bankların baş kredit inzibatçısı və yaxud İdarə Heyətinin müvafiq sahə üzrə kuratorlarıdır. Sorğu biznes, istehlak və ipoteka kreditləşməsinə dair tələb və təklif amillərinin qiymətləndirilməsi, o cümlədən, bankların risklərinin müəyyən edilməsi və qiymətləndirilməsini əhatə edir:

- kredit standartlarında (siyasətində) dəyişikliklərin dinamikası; kredit standartlarının dinamikasına təsir edən amillər; kreditlərin verilməsi şərtlərində dəyişikliklər;

- kredit tələbində dəyişikliklərin dinamikası;

- kredit tələbinin dinamikasına təsir edən amillər;

- risklərin dinamikasında dəyişikliklər.

Sorğu keyfiyyət xarakterli suallardan ibarətdir və cavablandırılması kəmiyyət qiymətləndirməsi tələb etmir. Sorğunun nəticələrinin kəmiyyət vahidlərinə çevrilməsi üçün balans statistikası metodologiyasından istifadə edilir. İndeks mənfi 100%-dən müsbət 100%-ə qədər dəyişir. Müsbət 100% indeks respondentlərin 100%-nin trenddə əhəmiyyətli yumşalma və ya artım, mənfi 100% indeks isə respondentlərin 100%-nin əhəmiyyətli dərəcədə sərtləşmə və ya azalma müşahidə etdiyini göstərir. İndeks 0% olduqda isə əvvəlki rüblə müqayisədə trendin dəyişmədiyini bildirir. İndeks hesablanarkən, bankın ölçüsündən asılı olmayaraq respondentlərin cavablarına bərabər çəki verilir. Sorğu 2022-ci ilin I rübündən etibarən rüblük əsasda keçirilir. Cari hesabat 2022-ci ilin IV rübü üzrə sorğunun nəticələrini əks etdirir. Hesabatda təqdim olunan gözləntilər Azərbaycan Mərkəzi Bankının gözləntilərini deyil, yalnız kreditləşmə fəaliyyətinə dair sorğunun respondentlərinin (bankların) kreditləşmənin cari və gələcək tendensiyası ilə bağlı qiymətləndirmələrini əks etdirir.